11月最后一周,债股发行双双回暖。

债务基础的戏剧性转折来自政策礼包的“威力”;

但是短期贷款、长期贷款、混合贷款之间有点区别,谁能吃到最大的红利?

同业下周连发4只,以借款为基础的“吸金”更是成为悬念。

股基主要来源于北证50冲的业绩,中证1000增强发行已经冲高回落;

年内最后一个月,新基金发行“优胜劣败”提速。

:

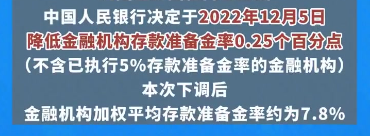

11月26日,央行决定在12月5日降低准备金率。 这是以下周基于债务的反攻为看点的。

利率下降,明显有利于知识表达。 根据Choice的数据,下周发行( 11月27日至12月2日)的债基中,正好有1/3是短基金,也就是6只。

从当天净增长冠军——中欧瑾泰债券C的净变化来看,债基的大量“翻身”从11月25日开始。

但是,短期债务的恢复幅度明显不如长期债务、混合债务基础。

超过0.05%的短债只有图示的5只短债基金。

考虑到利好政策周五下午出台或有所放缓,下周短期债务表现或许更能体现债市“回暖”的趋势。

与短期债务相比,长期债务和混合债务基础上的回暖趋势更为明显。

以11月25日为例,日成长冠亚军长期负债:

短期债务的恢复“推迟”,会对6只短期债务基金的发行产生影响吧。

:

与债基相比,下周发行的4只同业存单指数基金“好运”略有减少,可以说“有些喜忧参半”。

不过,同业存单指数基金以往的发行业绩甚少,下周一只只“百亿”的格局,可以说是“硬汉”。

除了长期债务,下周出台的混合型债务基础,可能一步步都有机会。

首先是“天时地利”。

虽然在日增长中居前两位,均被长期债务夺走,但从整体效果来看,混合型债基很容易钓上来短期债务,彼此的净值增长差距也远远小于长期债务,没有明显的“断层”。

其次,从具体基金来看,品种类型有信用债、积极债券型等。

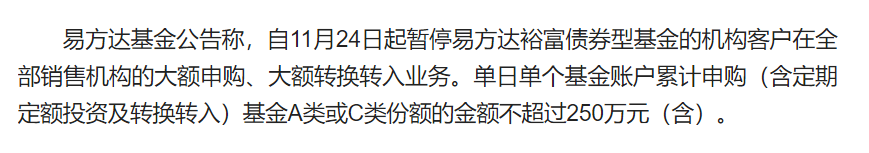

最后是“与人”。 上周以来,多家公募基金巨头宣布暂停大宗购买债基产品。 例如,以易方达为例。

由此可见,下周债基有可能出现“白马基”“黑马基”,值得期待。

:

根据Choice的数据,未来一周( 11月27日至12月2日),将有41只新基金进入发行进程。

从投资类型来看,此次发行回暖“增长王”是债股的双基。 其中,债券型基金数量为18只,其馀23只为权益类基金。

短短一周内,债基发行呈现回升趋势,种类丰富,不仅出现了短债和纯债两种,还出现了信用债。

具体来看股权基金,有11只股票型基金、10只混合基金、2只股票型基金。

其中,11只股票型基金中,9只为宽基指数型基金。

:

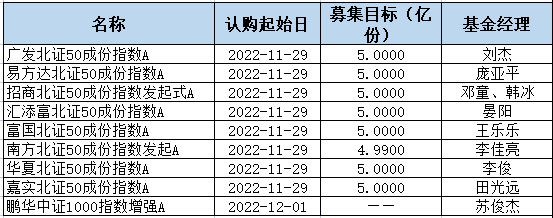

中证1000增强策略ETF发行热潮尚未完全消退,北证50成分指数基金呈现井喷发行之势。

11月29日,新基发行一口气迎来8只北证50 ETF,发行时间、募集目标等内容差不多,实际上可以说是平台之争。

与中证1000相比,北证50成分指数成分是刚诞生的小试水产品,即使募集市场份额也难以抗衡。

北证50成分指数基金附送8只,哪一只能“脱颖而出”? 这恐将考验各公募基金公司的硬实力。

不仅是政策“礼包”,也直接关系到股票ETF市场规模的急剧扩大。

从12月确定新的基数开始,新的宽基数ETF包括科技创新50ETF还在排队:

:

11月以来,一位基金经理选择跳出“舒适圈”,进行了新的尝试。

中银基金债券型基金经理陈玮表示,近8年来,员工首次介入混合基金管理。 陈玮此前管理的部分基金,显然以债券基金为主。

另一位是东方基金的盛泽,他工作时间不到5年,以前主要是管理混合基金,今年四季度开始转向指数类基金。

在这种变革之后,他们的新基金业绩也值得观察。

欢迎从华尔街的见闻中,下载更多APP观看